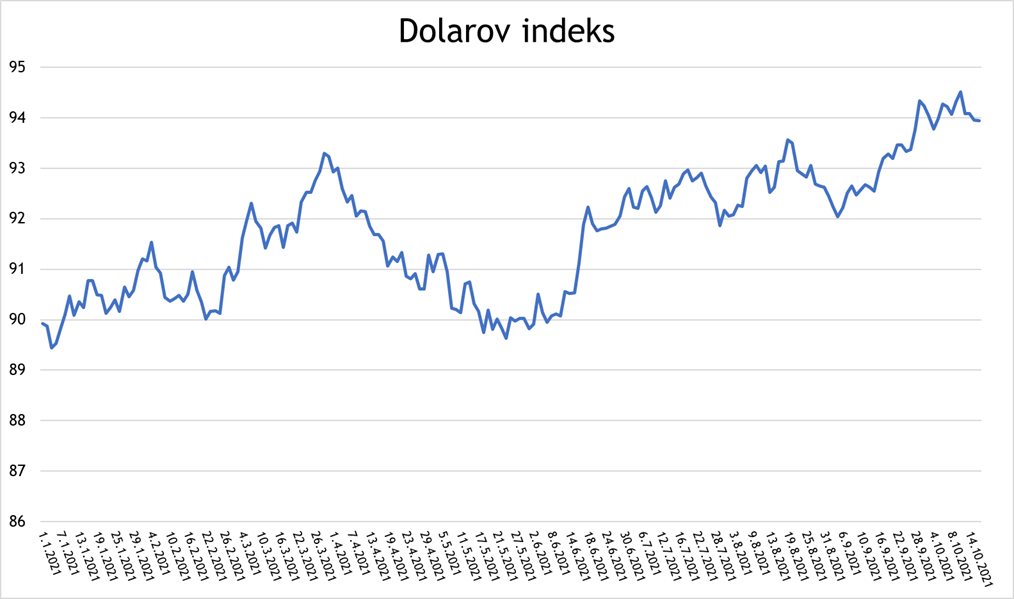

Dolarov indeks, mjera vrijednosti američkog dolara u odnosu na košaricu valuta glavnih američkih trgovinskih partnera poput eura i jena, bilježi stabilan trend rasta od početka godine i prošli je tjedan dosegnula najvišu razinu u zadnjih godinu dana. Za razliku od prošle godine, kad je indeks potonuo nakon rasplamsavanja pandemije i uvođenja značajnih financijskih poticaja američkoj ekonomiji koji su podrazumijevali i spuštanje kamatnih stopa, ove godine trendovi na valutnim tržištima, potpuno su drugačiji.

S obzirom na sve izraženije inflacijske strahove koje dovode u pitanje uvjerenje američke središnje banke da su posljednje iznadprosječne stope inflacije prolaznog karaktera, tržišni sudionici sve više počinju računati da će Fed započeti s aktivnostima stezanja monetarne politike ranije nego se to početkom godine mislilo. Navedena očekivanja imaju utjecaj na prinose ključnih državnih obveznica što u globalnom okruženju značajno niskih, na razini nule, kamatnih stopa (kakve su primjerice u eurozoni i Japanu), uzrokuje priljev novčanih sredstava prema dolaru i time jačanje valute u odnosu na glavninu drugih valuta u ovoj godini.

Iako ovogodišnja izvedba glavnog američkog dioničkog indeksa S&P 500, koji je porastao oko 19% u 2021. godini, ne sugerira da sve jači dolar predstavlja prevelik problem za američke kompanije i ekonomiju, ovakva dinamika na valutnom tržištu može početi utjecati na očekivanja poslovnih rezultata i s time na dioničko tržište sveukupno.

Naime, većinu sastavnica S&P 500 indeksa čine američke korporacije koje dobar dio svojih prihoda, oko 40% po zadnjim podacima, ostvaruju u inozemstvu te time slabljenjem valuta na tržištima na kojima ostvaruju prihode od prodaje postaju manje vrijedni kad se izražavaju u dolarima. Nadalje, jači dolar uzrokuje i slabljenje konkurentnosti američkih proizvoda prilikom izvoza.

Ovakvi pritisci na marže u kombinaciji sa sve izraženijim problemima u opskrbnim lancima, tržištu rada i rastućim troškovima poput transporta i energije, ne predstavljaju pozitivne novinske naslove pa ne iznenađuju nedavne tržišne slabosti u rujnu tijekom kojeg je S&P 500 zabilježio najveći postotni pad od ranih početka pandemije prošle godine.

Ipak, uvjeti jakog dolara mogu predstavljati pozitivne okolnosti za određene industrije, primjerice za dionice kompanija koje su ekonomski osjetljive i fokusirane prvenstveno na prihode u SAD-u. Također, iste će imati koristi od jeftinije kupnje materijala u inozemstvu s obzirom da s jačim dolarom mogu kupiti više. Neke od takvih su one iz industrije željeznica te proizvođača čelika i nafte koje u određenim slučajevima ostvaruju i po 80% prihoda u SAD-u. Izražena domicilna prisutnost poslovanja je značajka i kompanija niže tržišne kapitalizacije kakve su sastavnice indeksa S&P SmallCap 600 indeksa. Vodećih deset sastavnica po težini u indeksu prikazane su u tablici u nastavku.

Jačanje američkog dolara, koje je u posljednje vrijeme u sve većoj korelaciji s kretanjima referentnih obvezničkih prinosa a koji su povezani s visokom inflacijom i špekuliranjem na koji način će Fed pristupiti problemu, može sugerirati i da tržište ima pozitivna očekivanja za buduću ekonomsku aktivnost SAD-a u odnosu na ostatak svijeta. Time, navedeno može biti poticaj sveukupnom američkom dioničkom tržištu, bez obzira na privremene pritiske koje jačanje dolara predstavlja za poslovne rezultate određenih kompanija a koji na kraju najviše ovise ekonomskim kretanjima. Također, iako je dolarov indeks porastao za oko 4,5% od početka godine, on je tek dosegnuo razine od prošlogodišnjeg rujna, što znači da su američke korporacije tek izgubile pozitivan faktor koji su uživale u prijašnjim mjesecima.

IZJAVA O OGRANIČENJU ODGOVORNOSTI:

Sadržaj u ovom članku ne predstavlja investicijski savjet niti se smije tumačiti kao preporuka za kupnju odnosno prodaju ili poziv na kupnju odnosno prodaju financijskog instrumenta ili grupe instrumenata koji se u istom eventualno spominju. Sve izneseno u ovom članku dano je isključivo u informativne svrhe. Prije početka trgovanja bilo kakvim financijskim instrumentom važno je uzeti u obzir rizike povezane s ulaganjem u iste. Trgovanje dionicama, ETF-ovima i ostalim financijskim instrumentima uključuje visoki rizik, pa postoji mogućnost gubitka dijela ili cjelokupnog uloženog iznosa. Prethodni prinosi financijskih instrumenata nisu jamstvo budućih prinosa.

Vlatko Kesegić

FIMA-Vrijednosnice d.o.o.