Investitori upravo proživljavaju 12. medvjeđe tržište američkih dionica u modernoj financijskoj povijesti, ukoliko se isto računa od zasnivanja najvažnijeg indeksa S&P 500.

Aktualno medvjeđe tržište, koje službeno započinje kada vodeći dionički indeks padne za više od 20% u odnosu na posljednji vrhunac, izazvano je zabrinutošću investitora oko usporavajućeg rasta američke ekonomije koje je u isto vrijeme suočeno s povijesno visokom inflacijom i s njom potaknutom sve agresivnijom politikom američke središnje banke Fed koja za cilj ima smanjiti inflaciju.

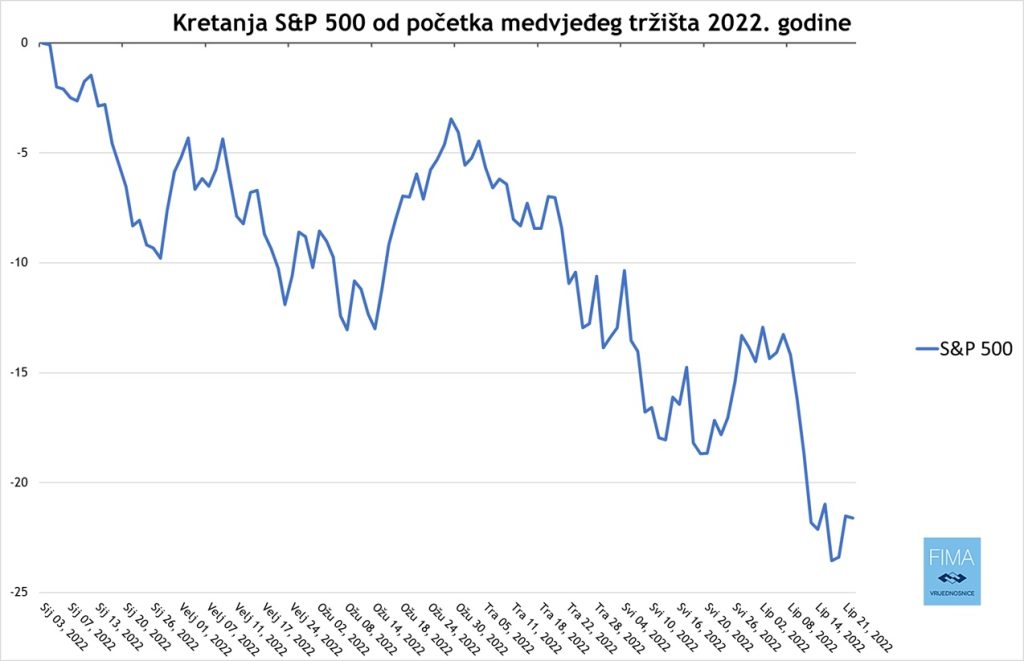

U odnosu na posljednji vrhunac S&P 500, koji je iznosio 4.796 bodova zabilježen prvog trgovinskog dana ove godine, indeks je potonuo preko 20% te je dotaknuo novo dno pri razini od 3.667 bodova 16. lipnja. Time su gubici indeksa, koji reprezentira kretanje petstotinjak dionica ključnih američkih kompanija, na navedeni datum dosegnuli 23,5%.

Ovakvi gubici za široki krug dionica utječu i na sentiment investitora izvan američkih burzi pa trenutno dionice bilježe slične gubitke u cijelom svijetu, što povećava interes ulagača o daljnjem tijeku ovog neugodnog razdoblja. S obzirom da nitko sa sigurnošću ne može predvidjeti budućnost, od koristi za oblikovanje očekivanja mogu pomoći informacije o prošlim medvjeđim tržištima.

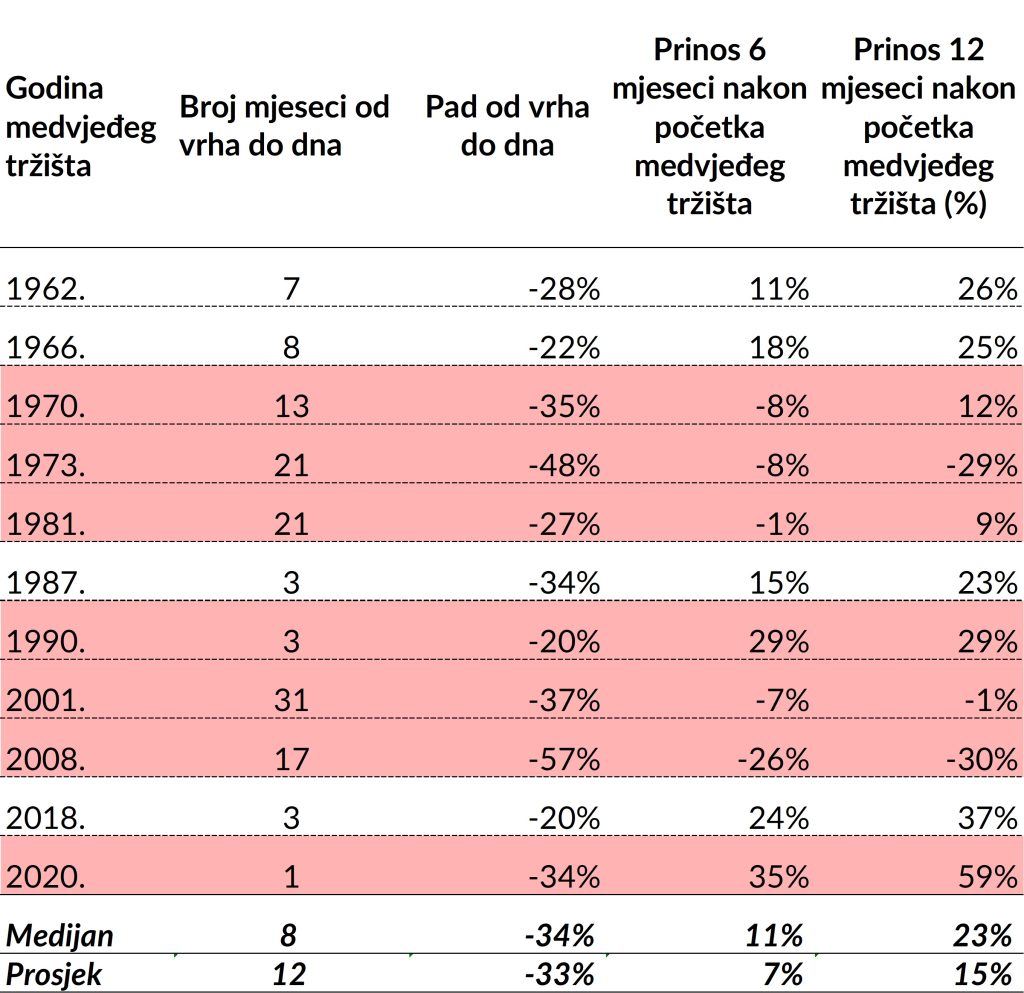

Od 1950. zabilježeno je 11 faza tržišta medvjeda za indeks S&P 500, što je prikazano u tablici u nastavku s njihovim najznačajnijim karakteristikama. Ovo su najvažniji zaključci.

Izvor: Goldman Sachs Global Investment Research, FIMA-Vrijednosnice d.o.o.

Nakon početka medvjeđeg tržišta, uobičajeno je da indeks nastavi bilježiti pad prije nego dosegne dno ciklusa, a medijan pada od vrha do dna tijekom promatranih medvjeđih tržišta iznosio je -34%.

Intenzitet i dužina trajanja medvjeđeg tržišta značajno je ovisio i o tome da li je ekonomiju pogodila recesija u narednih 12 mjeseci (crveno naglašeno u tablici) ili ne. U 4 slučaja (1962., 1966., 1987. i nedavne 2018.) medvjeđa tržišta nisu bila praćena recesijom, pa su ista i trajala kraće (od 3 do 8 mjeseci), a medijan izvedbe indeksa u razdoblju 6 mjeseci nakon početka medvjeđa tržišta bio solidno pozitivan, +16%.

U ostalih 7 slučajeva (1970., 1973., 1981., 1990., 2001., 2008. i pandemijom obilježene 2020.) kada je došlo do recesije, medvjeđa tržišta su u prosjeku trajala 15 mjeseci odnosno 18 mjeseci ako se izuzme vrlo kratko ali intenzivno razdoblje pada za vrijeme pandemije. Također, medijan povrata tržišta u razdoblju 6 mjeseci nakon početka medvjeđeg tržišta bio je pad od -7%.

Zbog navedenih podataka od iznimne je važnosti hoće li Fed uspjeti zauzdati inflaciju bez da pogura američku ekonomiju u konkretnu recesiju, scenariji koje tržišni sudionici nazivaju „blago prizemljenje“. U ovom trenutku ne postoji konzensus ekonomista oko takvog ishoda već se šanse za recesiju kreću na omjerima 50:50. Ne ohrabruju ni zadnje poruke prvog čovjeka Feda, Jerome Powella, koji je potvrdio da je američka središnja banka čvrsto odlučna da suzbije inflaciju, ali da zbog toga postoji mogućnost recesije američke ekonomije.

Ovakva neizvjesnost preslikava se i na volatilno kretanje cijena dionica od početka godine, što potvrđuje podatak da je indeks S&P 500 od početka godine u 20% trgovinskih dana imao dnevnu promjenu veću od 2%. Time i ne iznenađuje grafikon ovogodišnjeg kretanja indeksa koje sve više nalikuje vlaku smrti.

Izvor: Bloomberg, FIMA-Vrijednosnice d.o.o.

Ipak, ukoliko je za pouzdati se u statistiku prijašnjih medvjeđih tržišta, prinosi na tržištu godinu dana nakon službenog početka medvjeđeg tržišta, najčešće su pozitivni. Prilika za one koji su spretni iskoristiti brzu promjenjivost na tržištu, kao i za one strpljive koji su spremni dočekati kraj ovog, još jednog u nizu, medvjeđeg tržišta.

IZJAVA O OGRANIČENJU ODGOVORNOSTI:

Sadržaj u ovom članku ne predstavlja investicijski savjet niti se smije tumačiti kao preporuka za kupnju odnosno prodaju ili poziv na kupnju odnosno prodaju financijskog instrumenta ili grupe instrumenata koji se u istom eventualno spominju. Sve izneseno u ovom članku dano je isključivo u informativne svrhe. Prije početka trgovanja bilo kakvim financijskim instrumentom važno je uzeti u obzir rizike povezane s ulaganjem u iste. Trgovanje dionicama, ETF-ovima i ostalim financijskim instrumentima uključuje visoki rizik, pa postoji mogućnost gubitka dijela ili cjelokupnog uloženog iznosa. Prethodni prinosi financijskih instrumenata nisu jamstvo budućih prinosa.

Vlatko Kesegić

FIMA-VRIJEDNOSNICE d.o.o.